Cidadãos americanos ou portadores de Green Card que vivem no exterior muitas vezes ignoram a obrigação de declarar renda global aos EUA, ficando sujeitos a penalidades severas e multas criminais.

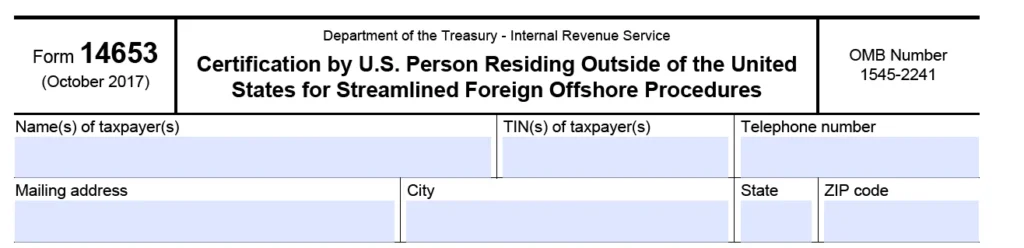

Se você está inadimplente por desconhecimento das normas do IRS, o programa Streamlined Filing Compliance Procedures é a sua saída legal. Ele permite regularizar os últimos 3 anos de declarações e 6 anos de FBAR sem a aplicação das multas por atraso.

Nossa equipe de especialistas em impostos internacionais certifica sua elegibilidade e conduz o processo de “anistia”, protegendo seu patrimônio e limpando seu histórico com o fisco de forma definitiva e honesta.