Los ciudadanos estadounidenses o titulares de una tarjeta verde que viven en el extranjero suelen ignorar la obligación de declarar los ingresos globales a Estados Unidos, lo que les expone a graves sanciones y multas penales.

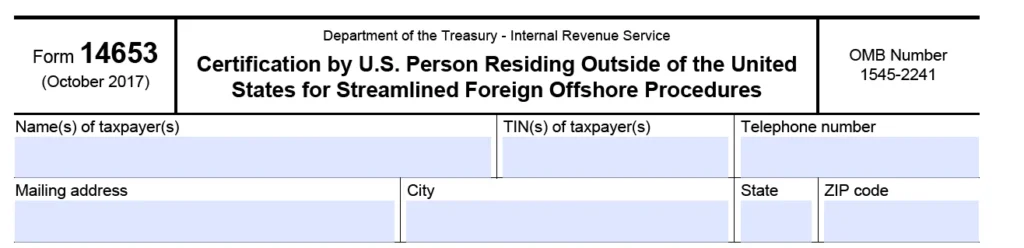

Si está en situación de impago porque no conoce las normas del IRS, el programa Streamlined Filing Compliance Procedures es su salida legal. Te permite regularizar los 3 últimos años de declaraciones fiscales y los 6 últimos años de FBAR sin incurrir en multas por demora.

Nuestro equipo de expertos fiscales internacionales certifica su elegibilidad y lleva a cabo el proceso de “amnistía”, protegiendo sus activos y limpiando su historial con las autoridades fiscales de forma definitiva y honesta.